�� ��z�����s�����m�������@��

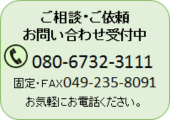

049-235-8091

049-235-8091

�������Ɋւ��邲���k�͐�z�����s�����m�������ɂ��C�����������B

�����Ɋւ��A���ċ�s���Ƃ���

�����Ɋւ��A���ċ�s���Ƃ��� �̎戵�����сA��z�s���s�����m�Ƃ��Ă��q���܂��T�|�[�g���܂�.

�̎戵�����сA��z�s���s�����m�Ƃ��Ă��q���܂��T�|�[�g���܂�. �@��z�����s�����m�������́A���������O�̑����d�v�ł���ƂƂ̎v������O��T�|�[�g�������܂��B����������̑����葱���ɂ��܂��Ă��a��������s���Y�܂ł����鑊�����Y�̎葱�����ꊇ�T�|�[�g�������܂��B

�@��z�����s�����m�������́A���������O�̑����d�v�ł���ƂƂ̎v������O��T�|�[�g�������܂��B����������̑����葱���ɂ��܂��Ă��a��������s���Y�܂ł����鑊�����Y�̎葱�����ꊇ�T�|�[�g�������܂��B�� �����̑��k�́A�����o�����k�� ��

��z�s���ӂɂ��Z���̕�

�@�@ �������d�b�\���@049-235-8091

�i���s�݂̏ꍇ�͗���d�ƂȂ�܂��B�\�������܂��A���炽�߂Ă��d�b���������j

�@

�@

�@�@�@�@�@�@�@ �@�@�@�@�@�@�@�@�@�@�@�@

�@�@�@�@�@�@�@�@�@�@�@�@

�@ �@�@ �@�@�@�@�@

�@�@�@�@�@

�S���Ȃ����Z�̕��ꂪ�����ł���Ε��ꂪ�����l�i��ʁj�ƂȂ�܂��B��������ɖS���Ȃ��Ă����ꍇ�A�Z��o���������l�i��O���ʁj�ƂȂ�܂��B�Z��o���̒��Ŋ��ɖS���Ȃ�ꂽ����������̎q�i���Áj����P�����l�ƂȂ�܂��B�Ȃ��A�Z��o���̏ꍇ�̍đ�P�͂���܂���B

�@�g�߂ȍs�����m�ɂ����k���������B���ɂ��i�@���m�A�ŗ��m�A�ٌ�m�A��s���ɑ��k���邱�Ƃ��ł��܂����A���ꂼ��꒷��Z������܂��B�܂��A�s�������Ŗ������k����s���Ă��邱�Ƃ�����܂��̂Œ��ׂĂ݂܂��傤�B�܂��́A�g�߂Ōo���L�x�ȍs�����m�ɑ��k���Ă݂Ă��������B���������ł́A�����o�����k�����{���Ă��܂��B�������d�b�ŗ\�Ă��������B

�@�@�ːГ��{�́A�����l���m�肷�邽�߂ɕK�v�ȏ��ނł��B�܂��A�S���Ȃ����������Ђ���Ă��邱�Ƃ��K�v�ł��B���̌ːЂɖS���Ȃ������{�l�������Ȃ������ꍇ�͏��Г��{�ƂȂ�܂����A�z��҂Ȃǂ������̏ꍇ�ɂ͏��Г��{�͂���܂���B�ǂ��܂ők�������{���K�v���ɂ��ẮA��ʓI�ɂ͖S���Ȃ������̏o�����玀�S�܂ł̘A�������ːГ��{�𑵂��邱�ƂƂȂ�܂��B�������A�������ʁA���邢�͓������������Ă���ꍇ�Ȃǂ�葽���̓��{���K�v�ƂȂ�ꍇ������܂��̂ōs�����m�ɑ��k���܂��傤�B

�@��Y�������c�̍��ӓ��e�́A�����l�S���ŋ��c�������̂ł���Ώ��ʂɂ��Ȃ��Ă��L���ɐ����������̂Ƃ���܂��B���������Ĉ�Y�������c����K���쐬���Ȃ�������Ȃ��Ƃ��������Ƃ͂���܂���B�������A�s���Y�Ȃǂ̖��`�ύX�ł́A�o�L�ɕK�v�ȏ��ނƂ��Ĉ�Y�������c�����쐬���Ȃ�������܂���B�i�s�v�ȏꍇ�̗�O�Ƃ��ċ��L���`�Ƃ���ꍇ�Ȃǂ�����܂��j���Z�@�ւɂ����鑊���葱���ł́A���ꂼ��̋��Z�@�ւŗp�ӂ���Ă��鏑�ʂɑ����l�S���̏��������Έ�Y�������c�����Ȃ��Ă��葱���ł��܂��B��Y�������c���͕K���K�v���Ƃ������Z�@�ւ�����Γ��������ɑ��k���Ă��������B

�@�����Ŗ@�̉����́A������Q�N�O��2015�N�i����27�N�j�P���Ɏ{�s����܂����B�傫�ȉ����_�́A��b�T���̈��������ł��B����܂ł̊�b�T���́�5000���~+1000���~�~�@�葊���l�̐����ł������A�����ォ��́A��3000���~+600���~�~�@�葊���l�̐����ƂȂ�܂����B�����ł́A�T���z��������������ƉېőΏۂ���������d�g�݂ƂȂ��Ă��܂��B�����ł��ېł����d�g�݂́A���G�ł��̂ŌʂɌv�Z����ꍇ�͐��̐ŗ��m�ɑ��k���邱�ƂƂȂ�܂����A��ʓI�Ȏd�g�݂ɂ��Ă̓t�@�C�i���V�����v�����i�[�ł��Ή��ł��܂��B

�@�����l�������p�����̂́A�a���Ȃǂ̃v���X�̍��Y�����ł͂Ȃ��}�C�i�X�̍��Y������܂��B���̃}�C�i�X�̍��Y�̑�\�I�Ȃ��̂�������؋��ł��B�}�C�i�X�̍��Y�Ƃ��Ă͎؋��̑��ɂ��A�������̃N���W�b�g���p�����ŋ��Ȃǂ�����܂��B�܂��A�ۏ؍��������l�������p���Ȃ���Ȃ�Ȃ��}�C�i�X�̍��Y�ƂȂ�܂��B�v���X�̍��Y�����}�C�i�X�̍��Y�̕��������ꍇ�́A�����������s�����Ƃɂ��؋������܂߂��S�Ă̍��Y�������p���Ȃ��Ƃ������@������܂��B���������́A������m����������R�����ȓ��ɉƒ�ٔ����̐\���q�ׂ��Ȃ���Ȃ�܂���B�R�������߂���ƒP�����F�Ƃ����đS�Ă̍��Y�������p�����ƂɂȂ�܂��B���������̏ꍇ�́A��Y�������c�ɂ�莩��̑������ɑ��Ĉ����p���Ȃ��Ƃ��邱�Ƃ͂ł��܂��B���̏ꍇ�ɑ������������Ƃ����������͐��m�ł͂���܂���B

�@�C�O�ŕ�炵�Ă���Ƃ������Ƃ́A���{�ɏZ���[�������Ă��Ȃ��Ƃ������Ƃł������ӏؖ��������s�ł��܂���B���̂��Ƃ��A�����葱���ɂ����ĉ������邩�Ƃ����ƈ�Y�������c���ɉ����ӂɎ���������Ȃ��Ƃ������Ƃł��B��L�̇C�Ő��������悤�Ɉ�Y�������c���͕K�������쐬���Ȃ��Ă��ǂ����炢�ł������������Ȃ��Ă������ҁi�����l�j�Ԃł͗L���ł����A�s���Y�̓o�L����Z�@�ւȂǂ̑�O�҂ɒ�o���鏑�ނɂ͌����Ƃ��Ď���łȂ���Ȃ�܂���B�C�O�ɏZ��ł�����{�l�́A���̈�ӏؖ����̑���Ɍ��n�̓��{�̎��قɏo�����T�C���ؖ��s���Ă��炤���Ƃɂ���ӏؖ����ɑウ�邱�Ƃ��ł��܂��B���ۉ��̎���ɂ����āA��������X���������@���������̂Ɨ\�z����܂��B

�@����a�����s���Y�Ɠ��l�ɋ��L���`�ɂ��邱�Ƃ͉\�ł����Ă����̎������̓o�^�������@�Ȃǂ��ꂼ��̋��Z�@�ւ̎���K��ɍS������܂������������F�߂Ă��Ȃ����Z�@�ւ�����܂��B���������āA���L���`�ɂ���Ƃ����I�����͋ɗ͔�������������ł��B�������߂��ꍇ�́A�����葱����扄���ɂ���Ƃ������Ƃ��ł��܂��B���̏ꍇ�́A�扄���ɂ��邱�Ƃ̔ς킵���Ǝ�闘���̍��z�Ƃ��l�����Ĕ��f���邱�ƂɂȂ�܂��B

�@���@�ł́A�����N�҂̖@���s�ׂ͖@��㗝�l�̓��ӂȂ���Ȃ炸�A���ӂȂ��ł����@���s�ׂ͎��������Ƃ��ł���Ƃ���Ă��܂��B��Y�������c���@���s�ׂ̈�ł�����@��㗝�l�̓��ӂ̂��Ƃōs���邩�@��㗝�l�ɂ���Y�������c�łȂ���Ȃ�܂���B���̏ꍇ�̖@��㗝�l�Ƃ͈�ʓI�ɂ͐e���҂������ōs���܂��B��ʓI�Ȉ�Y�������c�ōl���Ă݂܂��傤�B���e���S���Ȃ����ꍇ�A���̍ȂƎq�������l�ƂȂ�A�q�̈�l�������N�҂ł������ꍇ�A�e���҂͕�e��l�ƂȂ�܂��B��e�́A�����l�Ƃ��Ĕz��҂̗���Ɩ����N�҂̖@��㗝�l�Ƃ��Ă̗���Ƃ�����̗���ň�Y�������c�ɎQ�����邱�ƂɂȂ�܂��B���@�́A���̂悤�ȗ��v�����s�ׂ��֎~���Ă��܂��B����ł́A�ǂ̂悤�ȕ��@�ŗL���Ȉ�Y�������c�𐬗������邱�Ƃ��ł���̂ł��傤���H��������@�����ʑ㗝�l���x�Ƃ������̂�p�ӂ��Ă��܂��B�ƒ�ٔ����őI�C���ꂽ���ʑ㗝�l�������l�ł��関���N�҂̑㗝�l�Ƃ��Ĉ�Y�������c�ɎQ�����܂��B�Ȃ��A���Z�@�ւ̒P�Ȃ鑊���葱���Ȃǂ́A���ʑ㗝�l��I�C�����e���҂������葱�����s�����Ƃ͉\�ł��B���̏ꍇ�͕����߂��葱���݂̂Ŗ��`�ύX�͂ł��Ȃ��Ǝv���������ǂ��ł��傤�B

�@�ӎv�\�͂̂Ȃ����̌����͐��N�㌩���x�𗘗p���邱�Ƃɂ�����܂��B���������āA�������N�㌩�l�ƂȂ��ĕ�e�̑���ɖ@���s�ׂ��s�����Ƃ͉\�ł����A���ɐ��N�㌩�l�ƂȂ��Ă���ꍇ�������A�ƒ�ٔ����ɐ��N�㌩�J�n�̐\�����Ă��s�����N�㌩�l�Ƃ��đI�C����Ȃ���Ȃ�܂���B�ŋ߂ł́A�ٌ�m�Ȃǂ̎d�Ƃ̕����I�C�����P�[�X������������܂���B����ɁA�������N�㌩�l�Ƃ��Ĉ�Y�������c�ɎQ������ꍇ�́A��L�H�̖����N�҂̏ꍇ�Ɠ��l�ɕ�e�Ɨ��v�����W�ɂȂ��ꍇ�Ɍ���܂��B�ǂ̂悤�ȏꍇ���Ƃ����ƁA��e�̐e�i��ʁj��Z��o���i��O���ʁj�Ȃǂ̑����̏ꍇ�́A������͑����l�ł͂���܂���̂Ő��N�㌩�l�Ƃ��Ĉ�Y�������c�ɎQ���ł��܂��B�������A���e�̑����̏ꍇ�́A���������e���l�ɑ����l�ł����痘�v�����W�ƂȂ���ʑ㗝�l�̑I�C���K�v�ƂȂ�܂��B���Z�@�ւȂǂ̑����葱���̏ꍇ�́A��L�H�̏ꍇ�Ɠ��l�ɓ��ʑ㗝�l��I�C���Ȃ��Ƃ��F�߂���P�[�X������悤�ł��B

�@

�@

���ӌ�/�����z���@�@�@�@�@�@�@�@�@�@�@�@�@�@�����������������B

���ӌ�/�����z���@�@�@�@�@�@�@�@�@�@�@�@�@�@�����������������B