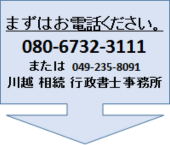

■ 川越相続行政書士事務所  049-235-8091

049-235-8091

⇒相続に関するご相談は川越相続行政書士事務所にお任せください。 080-6732-3111

相続に関し、かつて銀行員として

相続に関し、かつて銀行員として の取扱い実績、川越市の行政書士としてお客さまをサポートします.

の取扱い実績、川越市の行政書士としてお客さまをサポートします. 川越相続行政書士事務所は、相続発生前の相続対策が重要であるととの思いから徹底サポートいたします。相続発生後の相続手続きにつきましても預貯金から不動産まであらゆる相続財産の手続きを一括サポートいたします。

川越相続行政書士事務所は、相続発生前の相続対策が重要であるととの思いから徹底サポートいたします。相続発生後の相続手続きにつきましても預貯金から不動産まであらゆる相続財産の手続きを一括サポートいたします。★ 相続の相談は、無料出張相談で ★

川越市周辺にお住いの方

今すぐ電話予約 080-6732-311

(*不在の場合は留守電となります。申し訳ございませんが、あらためてお電話ください)

① 妻の認知症が進んでいます。私が先に死んだ場合、妻がきちんと

相続手続きできるかどうか心配だ。

何の対策もしないうちにあなたが亡くなった場合はどうなるのでしょうか?あなたの奥様は意思能力がなくなっている可能性が大きいでしょうから遺産分割協議を行う場合でも成年後見人を選任しなければならなくなるでしょう。長男が成年後見人に選任されていたとしたら長男も相続人になりますから成年被後見人であるあなたの奥様とは利益相反関係になりますので、特別代理人を選任しなければならなくなります。このような手続きは面倒なこともあり、相続手続きが進まなくなることも考えられます。奥様にきちんと相続させたいと考えているならば遺言書を残すようにしておくべきです。また、ケースによてっは民事信託として遺言代用型信託契約が有効となることもあるでしょう。

② 私もいつ認知症にかかるか判らない。

将来、財産を管理できなくなったらと思うと今のうちから

何かしらの対策をしておきたいのだが・・・

高齢者の新しい財産管理対策として最近特に注目を集めているのが民事信託(家族信託とも言います)という手法です。親族の中に信頼できる方がいらっしゃって財産の管理を託しても良いという場合は、ぜひこの手法を検討してみてください。遺言や成年後見制度、このケースでは、本人には意思能力はありますので任意後見制度を利用して対策を行うことも有効であると思われます。勿論、遺言書も有効な対策として考慮すべきです。少なくとも言えることは、あなたの資産や家族構成など総合的に考慮し早急にこれらの対策をしておくことがこれからの安心につながることでしょう。そのためにも相続の専門家である行政書士にまずは相談してください。あなたに一番相応しい対応策が見つかることでしょう。当事務所では、無料でこれらの相談を受け付けております。そしてこれらの対策すなわち遺言書、家族信託契約、任意後見契約等については、公正証書にする必要があります。これらの契約書等についても行政書士が作成することができます。(正確的には公証人が作成するのですが、原案を作成するということです。)

③ 遺言書を書きたいのだが、どこに相談したらいいのか判らない。

遺言書にもいろいろ種類があるようだが・・・

一般的な遺言書の種類としては、公正証書遺言と自筆証書遺言とがあります。公正証書遺言は、公証役場において公証人により遺言者による遺言を口述筆記します。通常は、遺言書の内容を事前に準備しておきます。遺言書は、公証人が読み上げて遺言者と証人2名がそれを確認することで作成されます。公正証書遺言は、法律のプロである公証人が作成しますので最も安心できる確実な方法と言えるでしょう。ただし、欠点もあります。証人2名が必要であること。費用がかかること。そして何よりも遺言者一人で自由に作成できないということです。 それに比べると自筆証書遺言は、好きな時に好きな場所で自由に自分一人で作成することができます。自分一人で作成できるのですから遺言書の内容は誰にも知られず秘密にしておくことができます。ただし、秘密にしていた場合、遺言書の保管場所を遺族の方が分からなければ永久に見つけ出されないということもあります。遺産分割が行われた後で見つかったとしてもそれが相続争いの火だねになることもあるでしょう。その他欠点も多くあります。遺言書の形式は法律で厳格に定められていますので形式が不備であればその遺言書が無効となってしまいます。無効とまではいえないものの内容が不明確な場合、その解釈をめぐって相続争いの原因になることもあります。また、相続手続きを行う場合に遺族の方は、家庭裁判所において検認という手続きをとらなければなりません。それぞれメリッとデメリットがありますので状況に応じて遺言書作成のプロである行政書士に相談するのが一番の選択となるでしょう。

④ 主だった財産が自宅の土地/建物しかないが、次男に相続させたい

と思っている.。子供たちの間で相続争いが起きないかどうか心配だ

家屋敷は長男が継ぐものという感覚は戦前の家長制度の名残とはいうものの人々の感情としては、いまだに根強く残っているかもしれません。どうしても次男に相続させたいのであれば遺言書を残すことですが、単に遺言書を残すことでは、かえって相続争いとなる場合もあります。長男が当然相続するものだと本人も周囲の人も思っていた場合で、亡くなってはじめて遺言書の存在を知ったような場合です。こうした場合は、遺言書の内容について何故次男に相続させたいのかという思いも含め生前にオープンにしておくことです。少なくても付言事項にその思いを記載しておくことで親の思いを理解し、相続争いを避けることもできます。遺言書も意思能力が衰えてから残したものは、その有効、無効を争う裁判事例は数多くあります。遺言書があれば絶対大丈夫だと過信してはいけません。

⑤ 私が亡くなったら妻に全財産を残すつもりだ。その後、二次相続で

妻の相続人で浪費癖のあるAに私の財産が渡ってしまうのが心配だ。

例えば夫婦に子がなく両親も他界しているような場合は、夫亡き後の二次相続においては、妻の兄弟姉妹が相続人になります。その中に浪費癖のある兄弟がいたとしたら夫の財産は、遺言で妻が承継したとしても最終的には、妻の兄弟姉妹であるAに渡ってしまいます。遺言書で二次相続まで指定できないからです.。どうしても自分の財産がAに渡たらないようにしたいのであれば、一つは、妻にも遺言を書いてもらう方法もあります。しかし、この方法では、夫が生きているときは当然のことですが妻の財産ではありませんので、夫が亡くなってから書き換える必要があるかもしれません。また、夫が先に亡くなるという保証はどこにもありません。したがって、確実な方法ではないことがわかります。もう一つの方法としては、家族信託の活用です。夫の財産を信託財産とすることにより、夫が生きている間は、夫を第一受益者として夫が亡くなった場合は、妻を第二受益者とし、妻が亡くなった場合は、A以外で財産を渡したい人を第三受益者とすることができます。また、遺言の場合、その効力の発生は遺言者の死亡ですが、信託契約の場合は、契約時にその効力が発生します。

⑥ 私には障がいを持った子がいます

私が亡くなった後もこの子が十分に暮らしていけるだけの財産を

渡したいと思っていますがどんな方法が確実なのでしょうか?

この問題も障がい者を持った親が抱える切実な問題です。それも親がまだ若いうちは良いのですが高齢になってくると相続の問題やらで親が亡くなった後の子の生活をどうするかで悩んでしまいます。慌てて預金の名義を子名義に変えたとしても「名義預金」として相続税の対象とされるかもしれません。銀行も本人の意思を確認できないと預金を下ろすことさえままならない事態となるかもしれません。意思能力のない人に対して成年後見制度を利用することも一案ですが、自由な資金運用や本人のためと思っても贅沢な使い方は家庭裁判所は認めてくれません。ましてや、この障がい者の子が亡くなった後は、他に相続人がいない場合は、国庫に帰属することとなります。また、成年後見人はこの子の生活まで面倒見てくれる訳ではありません。遺言でこの子に財産を残すことはできてもこの子の面倒を確実に見ることができる仕組みやこの子の亡くなった後の相続まで決められないのです。このように、現状の民法の枠のなかではいろいろな欠点がある訳ですが、親亡き後の障がい者の面倒を見てくれる人がいる場合この人を受託者として信託財産を組成し遺言代用型信託契約を締結することにより受益者を委託者(親)から子(障がい者)そしてこの子のめんどうを見てくれた人(受託者)と残余財産を承継することが可能となります。

⑦ 私にはそれほど財産はないが、それでも遺言書を残しておいた方が

良いのでしょうか?

裁判所で争われる相続財産の額はどのくらいなのでしょうか?26年度の司法統計によると相続で争うことになった事件12,577件の相続財産を金額別に見ると、5000万円以下で約75%を占めています。1000万円以下で見ても約32%です。現在では5000万円以下で8割に達しているとも言われ遺産分割事件も毎年増加傾向にあります。こうした統計を見ると、必ずしも財産家の相続が揉めている訳ではないのです。財産家ともなると生前から顧問弁護士や税理士が相続対策としてアドバイスしている例が多く、いざとなった時に揉めないように万全の対策がとられているので意外と揉めないのです。ですから、それほど財産がないといって何の対策も施さないでいる方ほど亡くなってから争族となる確率が高くなるのです。したがって、相続税対策はともかくとして、遺言書だけは残しておいた方が良いのです。特に遺言書が必要なケースとしては、①子がいない場合 ②現在の配偶者以外に子がいる場合あるいは連れ子がいる場合 ③自宅以外に主だった財産がないか少ない場合 ④法定相続人がいない場合あるいは相続人との関係がない場合 ⑤個人自営業者の場合で承継者が決まっている場合 ⑥特定の相続人あるいは相続人以外に財産を相続させたい場合 などです。

⑧ 少しでも相続税を減らし子供たちに多くの財産を渡したいのだが、

今からでもできる相続税対策はありますか?

相続税対策については、多くの本や雑誌のテーマで取り上げられていますし、休日ともなるとあちこちでセミナーが開催されています。特に、2015年(平成27年)以降に亡くなった方から適用されている相続税の改正により相続税対策に関する関心が高まっています。ここでは、一般的な節税対策として、小規模宅地の特例、配偶者控除の特例、暦年贈与の3つについて解説します。まず小規模宅地の特例ですが、注意すべきことは、相続税の節税になるということで安易に転居を考えないことです。特に家族がいる場合は、住み慣れた地域から引っ越す訳ですから金銭以外のデメリットも考えなければなりません。また、現状での相続税がどのくらいかかるのかの試算も必ず行ってください。もともと相続税がそれほどかからない場合は、絶税するメリットもありません。むしろ手数料や税金でマイナスになったということも珍しくありません。次に配偶者控除の特例ですが、適用するにあたって考えなければならないことは、二次相続についてです。一般的には、年齢もそれほど離れていないため、遅かれ早かれ二次相続が発生します。子がいる場合には確実に相続人の数が少なくなります。したがって、控除額も一次相続よりも減り一般的には配偶者控除も使えないため思わぬ相続税がかかることがあります。最後に暦年贈与ですが、贈与を確実なものにするためには、いろいろ工夫が必要です。単純に預金口座の残高を動かしただけでは、税務署が名義預金としてみなす可能性もあります。また、贈与の分割と見做された場合は、思わぬ贈与税がかかることもあります。贈与税は相続税を補完する税であることを銘記すべきです。私は、税理士の資格はありませんので、相続税の税務申告の代理人になることもできません。また、個別具体的な相談にのることはできませんが、一般的な相続税の仕組みや相続税対策についてはアドバイスできる立場です。まずは行政書士に相談してみましよう。

⑨ 私たち夫婦には子供が無く、両親も他界しています。兄弟が相続人

になると聞きました。妻に全財産を残す方法はありますか?

ずばり結論は、遺言をのこすことです。上記の⑦で遺言書が必要なケースとして一番最初に掲げたのが子のいないケースでした。ここでのポイントは、兄弟姉妹に遺留分はないということです。遺留分とは遺言書があっても減殺請求権を行使することにより得られる一定の法定相続分のことです。したがって、遺留分を侵害している遺言書は、遺言者の意思とは異なる分割が行われる可能性があります。 しかし、配偶者と兄弟姉妹が相続人の場合、兄弟姉妹には遺留分がありませんので、配偶者に全財産を相続させるという遺言書に対し、兄弟姉妹から遺留分を侵害しているといって減殺請求される心配はないことになります。もし遺言書がなかっとしたら兄弟姉妹の方は、法的に認められた自分たちの権利なのだから法定相続分(この場合は4分の1になります。)ぐらいはよこせとなってしまいます。遺産が自宅の不動産ぐらいでこれも相当価値がある場合などは、自宅を処分しなければ分割できないということも出てきます。実際にこういうケースがありました。末っ子でこれが頭が良く東京の一流大学を出て一流企業に勤め駅前のそれなりのマンションを住宅ローンにより購入したが、子供ができなくて若くして病死したといケースです。兄弟姉妹からすると学費だ下宿代だの援助もしたので、当然に法定相続分ぐらいの要求はしてくる。一方で遺産はというと、かなり無理をして購入した自宅は、団体信用保険に加入していますので住宅ローンは完済されまるまる不動産の価値として残ります。金融資産については住宅資金として拠出したのでそれほど残っていないといった場合は、残された配偶者としては、当面の生活費としてこれぐらいは残しておきたい。かといって自宅を手放す気にもなれない。どうしたものかと悩むだけでなく人間不信にも陥ってしまいます。若くして遺言書というのもなかなか難しい面もありますが、不慮の事故ということもあります。不幸にも不治の病にかかることもあります。残される遺族のことを考えて遺言書を残しておきたいものです。

⑩ 妻に先立たれ一人住まいです。子供たちは独立し戻ってくる様子は

ありません。私が亡くなったらここが空き家になりそうです。.

現在、深刻な社会問題となっている「空き家問題」の多くは相続に起因すると言われています。総務省の統計によりますと空家数は、820万戸となり5年前に比らべると63万戸増加しました。この空家数には、売却中の空き家や入居者募集中の空き家も含まれますので、その全てが空き家問題となる訳ではありません。しかし、売りにも貸し家でもない空き家が急速に増加しており、このような空き家の管理や活用の問題を抱える所有者の事情には、①高齢者が老人ホームなどに住居し空き家になるケースと②相続により承継した被相続人の自宅があります。高齢者が老人ホームなどで死亡した場合は、①から②に移行するわけです。また、この820万戸という空家数は、民間予測によると2033年には2150万戸に達すると予想されています。空き家が増えるということは、住む人が減っているということであり人口問題でもあるわけです。日本の人口は、少子高齢化により2050年には9700万人となり3000万人減少すると言われています。 こうした空き家の放置でどういう問題が起こるかと言えば、老朽化した家屋の倒壊や外壁、屋根などの飛散による被害、ゴミの不法投棄あるいは害虫などの増殖による衛生上の影響が懸念される場合もあります。景観上もけっして好ましいものではありません。不法侵入など犯罪を誘発しり恐れもあります。最近ではこうした問題やトラブルなどが自治体を悩ましております。こうした空き家問題に対し平成27年2月から「空き家対策特別措置法」が施行されました。この措置法では、特に対策が必要であるとみなされると「特定空き家等」に認定され、次の措置の対象となります。①一定の要件のもとで問題のある空き家について解体の通告や強制対処が可能となり、②固定資産税・都市計画税特例の対象から除外されます。通常、住宅用地についての固定資産税は、200㎡以下の部分については、固定資産評価額の1/6に200㎡以上は1/3に軽減されます。こうした軽減措置が、相続により承継した建物について、老朽化しても解体せずにそのままに放置する理由の一つであると考えられています。 こうした空き家問題を抱えている場合は、行政に相談し解決策を探ることも有効であると思われますが、被相続人の空き家となった居住用財産を売却する場合は、譲渡所得における3000万円の特別控除の特例があることを知っておくことも必要です。ただし、この特例を利用する場合、要件がかなり厳しく設けられているので適用が受けられるかどうか事前に確認することが必要です。例えば、小規模宅地の特例と違って、被相続人が相続開始時に老人ホームに居住していたり、相続後に居住していた場合などは適用されません。また、不動産として有効活用する方法も空き家としないための対策となります。賃貸物件として活用したり、今後のインバウンドの増加を見込み民泊として活用することも考えられます。いずれにしても空き家のままの状態では、負の資産でしかないことを自覚しましょう。 この空き家問題は、事業承継における後継者問題と根っこで繋がっているとも言われます。つまり、相続による空き家が増加しているのと同じ理由で、中小企業において後継者がいないためその数が減少しているというわけです。自宅の相続と事業の承継がうまくいかないために起こっている現実の問題だということです。

川越 行政書士事務所にお任せください

行政書士事務所にお任せください

♪♪♪

♪♪♪

ご意見/ご感想も お聞かせください。

ご意見/ご感想も お聞かせください。